Los artículos 1o., 11 y 12 de la Ley del Impuesto al Valor Agregado (LIVA) dispone que las personas que en territorio nacional realicen entre otros, actos de enajenación, están obligadas al pago del impuesto a la tasa general del 16 %, el cual se traslada al consumidor final al momento en que se cobren las contraprestaciones pactadas.

Esto es así porque el IVA es un tributo indirecto, que no se considera violatorio de los precios o tarifas, incluyendo los oficiales.

En forma general los actos de enajenación son objeto del pago del IVA a la tasa general del 16 %; sin embargo, tradicionalmente nuestros legisladores han mantenido una canasta de actos por enajenación de ciertos bienes y servicios exenta de ese impuesto e, incluso gravados a la tasa del 0 %, bajo la justificación de proteger a los estratos sociales de bajos ingresos.

Estas normas de excepción en los impuestos al consumo han establecido cargas impositivas diferenciadas a bienes de consumo que por sus características o propiedades son similares, y por tanto, resulta complejo clasificarlos si son susceptibles de tener esos beneficios, o deben someterse a la tasa general del impuesto.

De ahí que, la enajenación de productos destinados a la alimentación ha sido muy controversial, primeramente por la concesión del beneficio de aplicar la tasa del 0 % a un grupo muy amplio de bienes y sin restricción de su estado o composición, y posteriormente por la decisión legislativa y discriminatoria de restringir dicho beneficio a las bebidas distintas de la leche, en las que quedan comprendidos los jugos y otros productos cualquiera que sea su presentación, densidad o el peso del contenido de estas materias (art. 2-A, fracción I, inciso b) numeral 1, LIVA).

Ante esta presumible violación al principio de equidad tributaria, los particulares promovieron amparos, porque el trato diferenciando les ocasionaba un perjuicio; en respuesta el ejecutivo, emitió un decreto que otorgó un estímulo fiscal a los importadores o enajenantes de jugos y otros productos destinados a la alimentación, cuya vigencia se confirmó en el Decreto que compilan diversos beneficios fiscales y establece medidas de simplificación del 26 de diciembre de 2013, mismo que se modificó el 29 de diciembre de 2017, y en el que se prevé estructuralmente un estímulo equivalente al IVA por la enajenación de estos bines, siempre que no se traslade el impuesto correspondiente (art. 2.1 del Decreto).

La causación del IVA sin la repercusión del traslado del impuesto, ha propiciado confusión en cuanto a su tratamiento, pero en realidad es un problema de semántica. Su propósito es que el adquirente no lo pague, para estar en igualdad de circunstancias que los contribuyentes que obtuvieron el amparo a la tasa del 0 %; es decir, que el efecto económico sea el mismo.

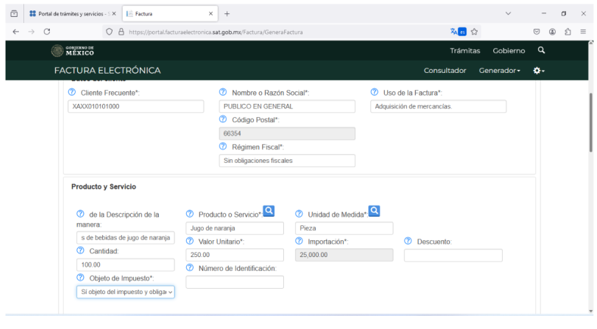

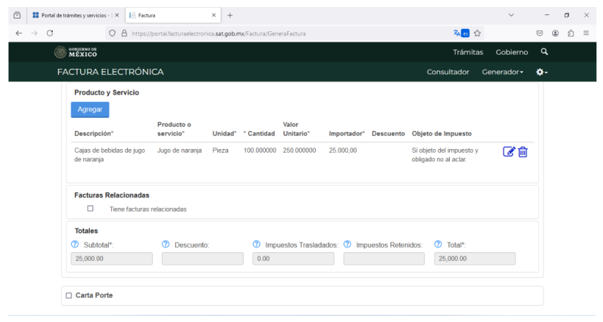

Entonces, el gravamen se reflejaría en papeles de trabajo, y por supuesto en la declaración, pero se cubriría con el estímulo del 100 % del impuesto causado, el cual también se tendría que reflejar en papeles de trabajo y en la declaración correspondiente, expresando un efecto financiero “cero”, y en el CFDI se declarará en el nodo “Objeto del impuesto”, con la clave 03 “si objeto del impuesto y no obligado al desglose” sin consignar cantidad alguna por concepto de IVA, toda vez que uno de los requisitos, es precisamente que no se traslade al adquirente, como se muestra a continuación:

Sí, toda vez que conforme al artículo 2-A apartado b), numeral 1 de la LIVA, este tipo de bebidas es distinta a la leche; en consecuencia, no le sería aplicable la tasa del 0 %, pero conforme al Decreto que compila diversos beneficios fiscales y establece medidas de simplificación, del 26 de diciembre de 2013 y modificado 29 de diciembre de 2017, se permite aplicar un estímulo equivalente al IVA por la enajenación de estos bienes, siempre que no se traslade el impuesto correspondiente.

Sí, toda vez que conforme al artículo 2-A apartado b), numeral 1 de la LIVA, este tipo de bebidas es distinta a la leche; en consecuencia, no le sería aplicable la tasa del 0 %, pero conforme al Decreto que compila diversos beneficios fiscales y establece medidas de simplificación, del 26 de diciembre de 2013 y modificado 29 de diciembre de 2017, se permite aplicar un estímulo equivalente al IVA por la enajenación de estos bienes, siempre que no se traslade el impuesto correspondiente.

Periódicamente es conveniente hacer una revisión de los requisitos de la representación impresa del CFDI, para lo cual la Regla Miscelánea 2.7.1.7. establece que deben contener lo siguiente:

Tratándose de las representaciones impresas del CFDI que amparen retenciones e información de pagos, adicional a lo anteriormente señalado deberán incluir:

Tratándose de las representaciones impresas de un CFDI emitidas conforme a lo dispuesto en la regla 2.7.2.14. (CFDI a través de adquirentes de bienes y servicios), y la Sección 2.7.3. (CFDI por ventas de sector primario, arrendadores, compra de vehículos usados, etc.), se deberá estar a lo siguiente:

Tratándose de las representaciones impresas del CFDI por pagos, adicional a lo señalado en las fracciones anteriores, deberán incluir la totalidad de los datos contenidos en el complemento para pagos.

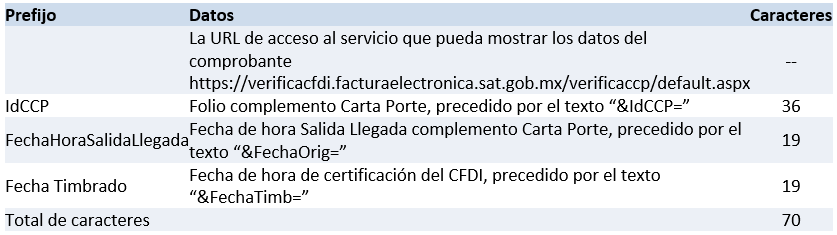

En el caso del Complemento Carta Porte (CPP), en su versión 3.1, exige que las representaciones impresas que contengan CCP en el CFDI deben incluir un QR conforme a lo descrito en el estándar ISO/IEC18004, con base en los siguientes lineamientos.

Donde se manejarán 70 caracteres conformados de la siguiente manera:

Como se ha indicado anteriormente, todo CFDI debe llevar un código QR. Lo que no queda claro ahora, por el momento, es si los CFDI con CCP deberán llevar dos códigos QR, uno con los datos del CFDI, y otro con los datos del CCP. Esto parece ser lo lógico, pero resultaría un tanto impráctico, puesto que habrá que diferenciar, a la vista, cuál código corresponde al CFDI y cuál al CCP.

El archivo electrónico que en su caso genere la representación impresa deberá estar en formato electrónico PDF o algún otro similar que permita su impresión.

Por lo anterior, es importante que los contribuyentes revisen que su representación impresa se esté emitiendo en los términos antes señalados.

Aunque de la lectura de las disposiciones fiscales resulta claro que la representación impresa no tiene validez por sí sólo, sino que sólo presume la existencia del archivo digital en formato XML, de todas maneras resulta conveniente tener presentes estos lineamientos para evitar cualquier posibilidad de multa por emisión incorrecta de comprobantes fiscales.

Cabe también aclarar que estas representaciones impresas pueden contener más datos de los aquí señalados, no es necesario que se incluyan, pero quienes deseen incorporar más datos, tienen la libertad de hacerlo sin que se considere violatorio de las disposiciones fiscales.

Uno de los requisitos del Comprobante Fiscal Digital por Internet (CFDI) es la utilización de un catálogo de productos y servicios, para incluir la clave que corresponda al bien o servicio facturado, como uno de los nuevos datos en el comprobante.

El catálogo contiene una lista de más de 52,000 conceptos, cada uno con una descripción.

Por ejemplo, quien enajena reses aplicaría la clave “10101514” del catálogo, que es la correspondiente a la descripción de “ganado vacuno”, la cual, como puede apreciarse, es una descripción muy general.

Una de las dudas más frecuentes es si en el campo “Descripción” en la factura, donde se expresa qué es lo que se está facturando, debe ponerse la descripción que corresponde a la clave del catálogo, o si puede aplicarse la descripción que el contribuyente tradicionalmente maneja, en los términos y costumbre de su industria.

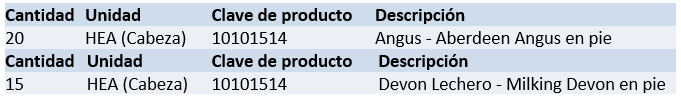

Por ejemplo, un ganadero que cría y enajena reses, y para describir en sus facturas el ganado enajenado utiliza la clasificación del Banco de Datos de Genética Animal de la Asociación Europea para la Producción de Animales (EAAP por sus siglas en inglés), como puede ser “Angus – Aberdeen Angus” o “Devon Lechero – Milking Devon”, normalmente utilizaría esa descripción específica en su factura, pero ante la obligación de aplicar la clave del catálogo correspondiente a “ganado vacuno”, que es una descripción muy general, surge la duda de cuál es la descripción que debe utilizar.

Para resolver este punto es necesario atender a las instrucciones del Anexo 20 de la Resolución Miscelánea Fiscal, que para efectos de la “Descripción” indica que es un dato “requerido para precisar la descripción del bien o servicio cubierto por el presente concepto”, pero no hace una referencia expresa a que se utilice la “descripción” del catálogo.

Por su parte, la Guía de Llenado del CFDI explica que “en este campo se debe registrar la descripción del bien o servicio propia de la empresa por cada concepto”.

De lo anterior se desprende que la “descripción” del comprobante es la que el emisor utilice de forma ordinaria, y no necesariamente la que le corresponde a la clave del producto o servicio en términos del catálogo.

En el ejemplo de referencia, el ganadero continuará utilizando sus descripciones de acuerdo con la clasificación de la EAAP, pero incluyendo, en el campo de ‘clave del producto’, la clave que le corresponda según el catálogo de productos y servicios.

En este sentido, en las facturas de este ganadero utilizado como ejemplo, se plasmaría lo siguiente:

Extrapolando este ejemplo hacia otros casos, esto implicaría que los contribuyentes pueden realizar sus descripciones en los términos de sus necesidades. Si se desea colocar una descripción en un idioma distinto, o si desea precisar que los “servicios contables” son los correspondientes al mes de octubre de 2024, el contribuyente tiene la libertad de hacerlo.

De lo anterior se desprende que aunque es obligatorio utilizar la “clave de producto o servicio” del catálogo, esto de ninguna manera obliga al contribuyente a sustituir la descripción utilizada normalmente, por aquella del catálogo.

Es importante revisar, en los sistemas administrativos de las empresas, cómo se está manejando o se manejará la interacción entre el uso del catálogo de claves de productos y servicios y las descripciones a plasmar en la factura, pues como se ha comentado, la descripción que los contribuyentes utilizan no debe verse afectada por la incorporación de las claves del catálogo de referencia.

El 16 de octubre de 2024 fue presentada a la Cámara de Diputados una reforma a la Ley Federal del Trabajo (LFT) en materia de plataformas digitales, la cual busca, según lo expresado en la exposición de motivos, integrar a los trabajadores de plataformas digitales al marco de derechos sociales, reconociendo la necesidad de protegerlos tras años de exclusión provocados por las políticas neoliberales. Esta propuesta responde a la transformación del mercado laboral impulsada por la economía digital, que ha generado nuevas formas de empleo, como aquellas gestionadas a través de plataformas.

Contexto de la reforma

En los últimos años, ha aumentado significativamente el trabajo en plataformas digitales debido a su flexibilidad y accesibilidad; sin embargo, señala la iniciativa, este tipo de trabajo ha dejado a los empleados en una situación de vulnerabilidad, ya que no cuentan con las garantías laborales tradicionales, como seguridad social, acceso a vivienda, y derechos de desconexión. Esta iniciativa pretende remediar ese rezago social y económico.

Objetivos

La reforma tiene como objetivos, los siguientes:

Contexto internacional

La iniciativa toma ejemplos de países como España, Chile y Brasil, que ya han avanzado en la regulación del trabajo en plataformas digitales. En España, la gestión algorítmica ha sido un punto clave, mientras que Chile ha formalizado el contrato de trabajo para los empleados de plataformas, y Brasil está desarrollando un esquema de protección social.

Implicaciones fiscales

Es importante señalar que esta reforma se enfoca única y exclusivamente en cambios a la Ley Federal del Trabajo (LFT); sin embargo, quedaría pendiente una gran tarea legislativa consistente en adecuar las disposiciones fiscales a esta nueva regulación laboral.

Régimen de plataformas digitales

Al considerarse estas personas físicas como trabajadores de plataformas digitales, les sería aplicable el régimen de salarios, previsto en el Título IV, Capítulo I, de la Ley del Impuesto sobre la Renta (ISR); sin embargo, estas personas físicas actualmente tributan bajo el régimen denominado “Plataformas Digitales”, previsto en el Título IV, Capítulo II, Sección III, del ordenamiento referido, el cual implica un sistema de retenciones de impuesto que no es compatible con el de salarios, además de tener la obligación de presentar declaraciones periódicas, lo cual no sucedería en el régimen de salarios.

A esto habrá que adicionarle el efecto que tiene en materia de Impuesto al Valor Agregado (IVA), ya que actualmente también este ordenamiento prevé tanto la causación como la retención del impuesto, lo cual ya no sería compatible cuando esas personas se consideren trabajadores que perciben salario.

Reforma a leyes fiscales

Lo anterior significa que la implementación de un nuevo esquema laboral para las personas físicas que obtengan ingresos a través de plataformas digitales requiere que, a la par, sea revisada y modificada la legislación tanto en materia de ISR como de IVA, para que el tratamiento sea uniforme.

Obligación de emitir CFDI de nómina

Además de lo anterior, la autoridad fiscal deberá definir si las plataformas digitales quedarán obligadas a emitir recibos de nómina digitales, o sea, Comprobante Fiscal Digital por Internet (CFDI con Complemento para Nómina.

Es factible pensar que las plataformas digitales establecidas legalmente en México quedarían obligadas a cumplir con esta obligación, puesto que están sujetas a la regulación mexicana; sin embargo, quedaría pendiente definir cuál sería la obligación de las plataformas digitales extranjeras. Resulta lógico pensar que las plataformas extranjeras también deberían estar obligadas a lo mismo, pues, de no ser así, las empresas mexicanas quedarían en desventaja competitiva contra las extranjeras al tener una carga administrativa considerablemente superior en ese sentido, además de que la autoridad requeriría contar con la información de las nóminas de esos trabajadores independientemente de que el patrón sea nacional o extranjero.

Esto coma por supuesto, requiere de una regulación adicional para obligar a las plataformas extranjeras a cumplir con las obligaciones, y estar en condiciones de emitir estos comprobantes.

Las plataformas digitales, en general, deberán prever la implementación de una disposición de tal envergadura, pues el control de la nómina de los miles de personas que utilizan las plataformas digitales será un proyecto que consumirá importantes recursos. Será necesaria una planeación exhaustiva y detallada de las etapas de diseño, desarrollo, implementación, prueba y seguimiento de esta obligación.

A continuación, se comentan los cambios previstos en esta iniciativa.

Artículo 50. Indemnizaciones

Se adiciona un supuesto de indemnización para las personas trabajadoras en plataformas digitales para los casos en que el patrón no desee reinstalar al trabajador. Esta indemnización será de 3 meses de salario. Se prevé que, adicionalmente, se paguen en 20 días de salario por cada uno de los años de servicios prestados, tomando en cuenta el tiempo efectivamente laborado, y los salarios vencidos e intereses, en su caso.

Artículo 127. PTU

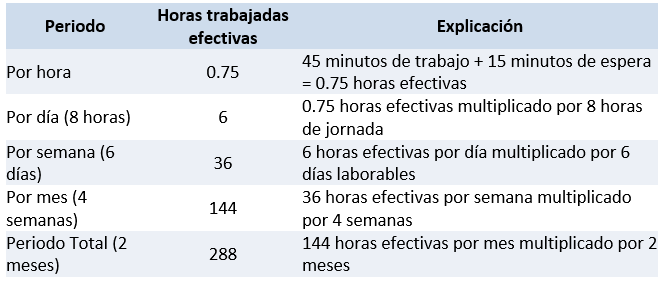

Los trabajadores de plataformas digitales tendrán derecho a participar en las utilidades de la empresa cuando el tiempo efectivamente sea superior a 288 horas anuales, que se computan considerando el tiempo desde que el trabajador acepta una tarea en la plataforma hasta que la concluye.

Las 288 horas de trabajo efectivamente laboradas para los trabajadores de plataformas digitales se fijan considerando lo siguiente:

Artículo 291-A. Definición de trabajo en plataformas digitales

Define que el trabajo realizado a través de plataformas digitales es una relación laboral subordinada. Esto implica que el trabajador presta servicios remunerados que requieren su presencia física, gestionados por una persona física o moral en favor de terceros. La plataforma digital utiliza tecnologías de la información y comunicación para ejercer mando y supervisión sobre el trabajador.

Estos conceptos de “mando” y “supervisión” pueden resultar controversiales, ya que habría que determinar si a través de esa tecnología se ejerce un mando sobre el trabajador, o bien, si se ejerce propiamente una supervisión. Estos dos puntos abrirán el campo para la reflexión.

Artículo 291-B. Definición de plataforma digital

Se establece que una plataforma digital es el conjunto de mecanismos y aplicaciones informáticas que asignan tareas o servicios a trabajadores en beneficio de terceros, utilizando tecnologías de la información y comunicación. Se aclara que los usuarios o beneficiarios de estos servicios no son considerados patrones; el patrón es la persona física o moral que gestiona los servicios a través de la plataforma.

Artículo 291-C. Definición de trabajador de plataforma digital

Se considera como trabajador de plataformas digitales a quien presta servicios personales, remunerados y subordinados bajo el mando de una plataforma digital, generando ingresos equivalentes al menos a un salario mínimo, sin importar el tiempo trabajado. Aquellos que no alcancen este ingreso mínimo también tienen derechos bajo este capítulo, excepto la obligación de inscripción en las instituciones de seguridad social.

Artículo 291-D. Duración de la relación laboral

El trabajo en plataformas digitales es flexible y discontinuo. La relación laboral existe durante el tiempo efectivamente laborado, es decir, desde que el trabajador acepta una tarea en la plataforma hasta que la concluye.

Artículo 291-E. Autonomía en horario laboral

Es el trabajador quien define el tiempo de trabajo que destina a la plataforma, brindándole autonomía sobre su horario laboral.

Artículo 291-F. Integración del salario

El salario se establece por cada tarea, servicio, obra o trabajo realizado. El pago incluye proporcionales de día de descanso semanal, vacaciones, prima vacacional y aguinaldo, en atención a la naturaleza flexible del trabajo. Las propinas no se consideran parte del salario para el cálculo de cuotas de seguridad social.

Artículo 291-G. Formalización de la relación laboral

El trabajo en plataformas digitales debe formalizarse mediante un contrato distinto a los términos y condiciones de la plataforma. Este contrato puede ser firmado digitalmente y debe ser autorizado y registrado por el Centro Federal de Conciliación y Registro Laboral.

Artículo 291-H. Requisitos del contrato

El contrato debe incluir, además de los datos esenciales previstos en el Artículo 25, la siguiente información:

Artículo 291-I. Derechos de los trabajadores

Los trabajadores de plataformas digitales gozarán de los derechos reconocidos en la Ley Federal del Trabajo. Las empresas deben establecer mecanismos que garanticen su pleno ejercicio.

Artículo 291-J. Transparencia de algoritmos

Las reglas para asignar tareas mediante algoritmos deben ser transparentes y claras. Las plataformas deben elaborar una política de gestión algorítmica que informe a los trabajadores sobre cómo las decisiones algorítmicas afectan su relación laboral. Esta política debe incluir:

La política formará parte del contrato y debe ser conocida por los trabajadores antes de iniciar la relación laboral y actualizada en caso de cambios.

Artículo 291-K. Obligaciones de las plataformas digitales

Las plataformas digitales tendrán las siguientes obligaciones específicas:

Artículo 291-L. Obligaciones de los trabajadores

Los trabajadores de plataformas digitales tendrán las siguientes obligaciones:

Artículo 291-M. Rescisión sin responsabilidad para el patrón

Además de las causas generales, se podrá rescindir la relación laboral sin responsabilidad para el patrón si el trabajador:

Las dos primeras causales permiten rescisión inmediata con notificación; la tercera requiere aviso con al menos tres días de anticipación, previo agotamiento de los mecanismos de revisión.

Artículo 291-N. Cálculo de indemnizaciones

Para calcular indemnizaciones, se considerará como salario el promedio de ingresos del trabajador en los últimos seis meses en la plataforma digital.

Artículo 291-O. Liberación de responsabilidad para el trabajador

No se podrá culpar al trabajador ni limitar su acceso a la plataforma si incumple una tarea por:

Artículo 291-P. Transparencia de gestión

Las plataformas deben ofrecer mecanismos para que los trabajadores puedan revisar decisiones que afecten su acceso, gestionados por personal y no por algoritmos. Cualquier limitación sin aviso claro y detallado es nula. En caso de no llegar a un acuerdo, se acudirán a autoridades conciliatorias.

Artículo 291-Q. Terminación de relación laboral por cierre o deshabilitación

La deshabilitación o cierre de la plataforma digital por causa justificada es motivo de terminación de la relación laboral, siempre que se avise a los trabajadores con al menos 15 días de anticipación desde que el patrón conoce la causa.

Artículo 291-R. Perspectiva de género

Las plataformas deben adoptar una perspectiva de género que proteja a los trabajadores contra discriminación, violencia, acoso u hostigamiento, y que facilite la conciliación entre trabajo y vida personal y familiar.

Artículo 291-S. Prohibiciones para plataformas digitales

Las plataformas tienen prohibido:

Artículo 291-T. Prohibición de transferencias de relación laboral

Se prohíbe transferir trabajadores de una relación laboral tradicional a un esquema de plataforma digital con el objetivo de desvirtuar el vínculo laboral o reducir obligaciones fiscales, de seguridad social o laborales.

Artículo 291-U. Contratación continua y tradicional

Las plataformas digitales pueden contratar trabajadores bajo esquemas laborales continuos y tradicionales, aplicándose en estos casos las disposiciones correspondientes de la Ley Federal del Trabajo.

Vigencia

Estas reformas entrarían en vigor al día siguiente de su publicación en el Diario Oficial de la Federación.

Obligaciones de autoridades

El Consejo Técnico del IMSS y el Consejo de Administración del Infonavit tienen un plazo de 60 días desde la entrada en vigor del decreto para publicar las reglas generales que garanticen el cumplimiento de las obligaciones de registro de trabajadores

El IMSS tiene un plazo de 180 días a partir de la publicación de las reglas para preparar iniciativas que definan los aspectos del cumplimiento de dichas obligaciones y presentarlas ante el Poder Legislativo. El Infonavit también podrá proponer ajustes normativos en su área de competencia.

La Secretaría del Trabajo y Previsión Social podrá recopilar y divulgar información para facilitar la comprensión de los derechos y obligaciones en las relaciones laborales de plataformas digitales.

México

Av. Paseo de la Reforma 560 - Int. 30, Lomas - Virreyes, Lomas de Chapultepec, Miguel Hidalgo,Ciudad de México, C.P. 11000.

Tel:+52 (55) 9419-0097

Colombia

Calle 120 A Nº 7-62 / 68, Oficina 403, Edificio CEI III, Usaquén.

Tel:031 3828287 / 3828284 / 3828283

Panamá

Calle 65 Este, San Francisco, Ciudad de Panamá

Tel:+507(2) 974-796/81

EUA

9595 Six Pines Drive Bld 8 Level 2, Suite 8210, The Woodlands, Houston, Texas. 77380

E-mail: contacto@ips-globalconsulting.com

Perú

C. Miguel Dasso 134 ofc. 201 / San Isidro Lima - Perú

Tel:+571 317 7452078